1.品牌指数总结

2011-2021年间,酒店品牌前有未有的百花齐放,10年间迈点监测品牌数量从49个跃升到1681个,品牌类型从3类增长到9类。其中2021年新增品牌数量激增,共有20余个酒店集团推出40多个新品牌,超出2019年和2020年增速。品牌的高速发展与各酒店集团的多品牌战略密不可分,来锁定不同细分客群市场,多品牌战略的底层原因在于大众消费崛起,个性化、圈层化的住宿消费诉求被激发。疫情过后,消费者的出行方式有所改变,以家庭、亲子、父母、朋友等为核心的小团体的旅游需求更加突出,周边游和本地游成为热门,其中亲子主题更成为后疫情时期各大酒店的新卖点。而经历过疫情的人们,对于出行旅游的需求不再局限于酒店客房,更多的关注服务和住宿感受,催生酒店业态更加多元。

2011-2021年,旅游住宿业品牌指数呈现稳步提升趋势,从117.69上升到202.73。相较于2016-2019年旅游住宿品牌指数的增长态势,2020-2021年品牌指数增长趋势向缓。2020-2021年疫情影响下,风险能力较弱的单体酒店市场出清,品牌化程度提升,2021年中国酒店市场品牌化程度为28.3%,为应对疫情冲击,酒店品牌行业整合加速,停止或降低资本密集的地产投入,加大授权、管理、托管等轻资产管理服务。疫情证明连锁酒店集团预防和抗御风险的能力更强,有能力对加盟商给予金融支持和管理辅助措施,酒店连锁集团扩增规模呈现快速发展机会。

数据来源:迈点研究院

数据来源:迈点研究院

2.品牌运营总结

1)星级酒店运营数据

而从经营状况来看,2021年度全国星级饭店总营业收入总额为1379.43亿元,其中客房占营业收入的40.69%,餐饮占营业收入比重的41.13%,但利润总额合计为-118.44亿元。与此同时,各星级饭店平均房价为334.95元,平均出租率为41.77%。

数据来源:文化和旅游部,迈点研究院整理

数据来源:文化和旅游部,迈点研究院整理

2)国内酒店集团运营数据

2021年,国内各酒店集团营收同比增长均值为17.35%,净利润同比增长均值为34.96%。国内酒店集团营收情况如下表所示,营收超100亿元的有2家:华住集团(127.9亿元,同比25.41%)、锦江国际集团(113.4亿元,同比14.56%);营收在10-100亿元的有3家:复星旅游文化集团(92.61亿元,同比31.18%)、首旅如家集团(61.53亿元、同比16.49%)、美丽华酒店企业有限公司(10.2亿元,同比-7.85%);营收在10亿元以下的有2家:万达酒店及度假村(7.14亿元,同比29.49%)、中青旅山水酒店集团股份有限公司(3.88亿元,同比12.14%)。国内酒店集团2021年净利润超2亿元的有1家:美丽华酒店企业有限公司(2.7亿元,同比6.17%);净利润在0-2亿元的有3家:万达酒店及度假村(1.97亿元,同比41.49%)、锦江国际集团(1.01亿元,同比-8.7%)、首旅如家集团(0.56亿元,同比111.23%);净利润为负的有3家:中青旅山水酒店集团股份有限公司(-0.6亿元,同比21.38%)、华住集团(-4.65亿元,同比78.79%)、复星旅游文化集团(-27.12亿元,同比-5.61%)。

资料来源:酒店集团财报,迈点研究院整理

3)国际酒店集团在华表现

国际酒店集团在中国市场下半年受疫情反复的影响,运营成绩并不突出,但与2019年相比,大中华区的业绩处于中上游水平。根据万豪国际集团2021年财报显示,第四季度大中华区是唯一出现RevPAR和入住率同比下降的区域市场,由于疫情政策的收紧,大中华区Q4的RevPAR为63.9美元,同比下降9.7%;入住率为54.1%,同比下降7%;ADR为118.3美元,同比仅增长2%;相比之下,美国和加拿大市场复苏更快,Q4的RevPAR相比2019年同期下降15%,入住率下降9.4%,ADR仅相差1.9%;从全年来看,大中华区2021年的业绩与2019年的差距较小,各项关键业绩指标的降幅均小于美国和加拿大市场;入住率在国际市场中最高,为54.2%。希尔顿酒店集团2021年财报显示,其2021年中东与非洲两大地区复苏情况明显,这两个地区2021 Q4的RevPAR已经超越了2019年同期7%。

3.品牌发展总结

第一,轻资产扩张。疫情承压下,酒店集团主要靠加盟来进行轻资产模式扩张。从2021年国内三大酒店集团管理加盟数据来看,管理加盟店的数量平均占比高达90.02%,首旅如家、锦江、华住的管理加盟占比分别为87.34%、91.32%和91.41%。从国际酒店资产管理模式来看,万豪、希尔顿和雅高的特许经营酒店数量占比最大,分别为73.6%、88.31%和53.57%。希尔顿2021年得益于与锦江、碧桂园的合作关系,旗下希尔顿欢朋与希尔顿惠庭这两个品牌在中国地区新签约酒店同比增长45%,新开业酒店增长30%。特许经营是万豪未来发展的一个重要趋势,万豪2021年在中国新签约的酒店中特许经营占比超50%。而万豪在中国已开业的酒店中,特许经营模式占比为11%。

资料来源:酒店集团财报,迈点研究院整理

第二,重仓下沉市场。首旅如家强化区域拓展、省域深耕,加速三、四、五线下沉市场布局;华住集团发力三到五线城市,坚持把“小、低、平”做出众,在2021年新签约的2849个酒店中,低线城市占比为55%。华住以旗下汉庭、全季为主力品牌,持续加码下沉市场。尚美生活集团更是一直潜伏在下沉酒店市场,尤其是四五线城市,拓展势头不断加速,朝着“三年万店”的目标进行。锦江酒店2021 年直营酒店净关店13家,轻资产加盟店净开业1220 家。

第三,加码中高端市场。消费升级背景下,中高端酒店以优质服务和性价比获得市场认可,近年来龙头公司加速拓店,中高端市场快速增长且占比不断提高。根据财报数据,2021年首旅酒店新开中高端酒店 276 家。截至2021年底,公司中高端酒店数占比为 23.4%。受益于公司中高端品牌的较快发展,中高端产品占酒店收入比例从2020年的42.3% 提升至 2021 年的 46.9%;华住酒店代待开业的中档及中高档酒店为1402家,比待开业的经济型酒店多出近200家;而锦江的中档酒店现阶段占比为51.98%,较 2020 年底再提升 4.97%%,已超过经济型酒店。

二、发展趋势

1.品牌升级趋势

1)高端酒店。疫情影响下,高端酒店呈现激烈深刻的变革,正在经历着品牌及资产层面的新一轮市场化重组,作为行业的排头兵,开发筹建、关停并转和投资运作投资亦在不断重构,变革重生带领行业走向新的起点。第一,国际高端和国内高端酒店品牌新增筹建数量分别为为119家和50家,受地区市场需求及投资倾向变化的影响,国内高端酒店品牌相比于国际高端仍处于劣势。第二,华东、华南和西南仍然为高端酒店投资高地。2022年华东、华南、西南地区新增筹建表现突出,酒店和数量分别为 99家、38家和24家,显著高于其他地区。第三,在2022年筹建高端酒店中,度假酒店占比为49.09%,接近一半。酒店度假化主题发展趋势明显,并结合在地特色、养生健康、国潮文化,成为新型体验入口。

数据来源:迈点研究院

2)中档酒店。第一,疫情之后酒店投资者对投资大、回报慢、竞争激烈的酒店产品更加审慎,转向投资更小、回报更快、合作模式更加灵活的产品,相较于高端酒店和经济连锁酒店,新增中档酒店整体平均房量趋向小规模化。第二,伴随中产阶级比重提升、住宿消费升级以及高端酒店降级等因素,未来中档酒店需求增长仍有很大发展空间,2021年,中档酒店市场签约总量已超过2020年,并整体接近2019年。第三,新建酒店仍然是中档酒店发展的主流,翻新改造数量较少,因翻新改造酒店对于运营和资金整合提出更高要求,因此需采取全面合理的评估流程,进行精准的现金流和投资回报测算,制定与酒店相匹配的投资战略。

3)经济连锁: 第一,疫情之下多家经济连锁酒店面临经营困难、业绩下滑,相对于高端酒店市场率先恢复,中档市场受到投资人关注和看好,经济连锁酒店在疫情期间复苏缓慢,品牌在经营管理、人才建设、产品服务等方面存在的问题更加凸显。第二,疫情后消费升级和用户对住宿品质的要求,粗放型的传统消费模式即将被淘汰。综合来看,市场饱和、信息公开、消费能力的提高和客群对品质的需求,经济型酒店亟需转型升级。第三,结合市场的发展动向来看,目前经济型酒店转型方向为:打造多元场景,在软硬件设施、美学设计和服务方面下功夫,更多元化、年轻化和时尚化。

资料来源:迈点研究院

4)非标住宿。第一,疫情下,单体民宿的甩卖和歇业率加大,持续被整合收编,连锁民宿放缓拓店速度。其中相较于低端民宿,高端民宿价格回归理性趋势,但高端化的发展仍在趋势。第二、疫情下由于中长距离出游受限,目的地游周边民宿继续萧条,周边自驾游游地区的民宿发展势头不减,“民宿+X”,如“民宿+露营”、“民宿+研学”之类的内容成为市场销量较高的产品形态。第三、在消费者考量因素来看,卫生、安全、私密性等非标住宿行业由来已久的痛点问题依然是消费者最为关注的重点,因此,优化基础硬件服务条件、采取标准化管理,解除消费者疑虑,是推进非标住宿市场合规发展的要务。

2.品牌投资趋势

第一,酒店投资进入资管时代。如白皮书第四章所述,中国酒店从初期的投资6-10年收回的优质资产阶段,到今天的平均回报长达30多年的投资焦虑阶段,酒店已经成为投资微利行业。后房地产时期:土地出让门槛的变化,土地成本红利、土增税和企业所得税等避税红利消失,以及限价限售带来的溢价空间消退,因此疫情后品牌酒店需在投资前正确规划、定位,并通过恰当的经营管理和合适的退出时机和退出机制,确保酒店投资回报高于同期融资成本,实现酒店投资可持续发展。

第二,疫情后倒逼品牌方不断优化投资组合。第一,倾向于和固定酒店集团合作。如富力集团多次与凯悦酒店集团、漳州市旅投集团和君澜酒店集团以及绿地集团和希尔顿酒店集团进行项目开发。第二,多项目试行双品牌战略。如万豪集团在云南弥勒喜来登酒店&弥勒源宿酒店、世茂喜达的淮安茂御酒店 & 淮安世御酒店项目。第三,在次发达地区开拓酒店高地。如温德姆集团在广西开发多个酒店项目、万豪国际集团在贵州开发多个项目,获取市场红利。

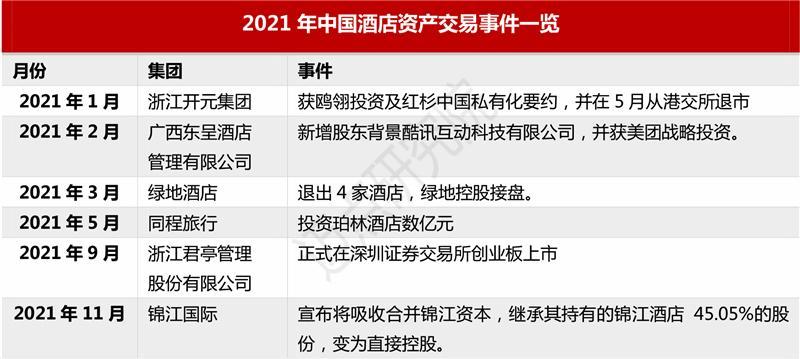

第三,疫情加速酒店资产交易。仲量联行数据显示:《中国酒店市场2021年回顾及2022年展望》报告,2021年全球酒店投资交易总额高达668亿美元,同比增长 131% 。其中,中国 2021年酒店投资市场总交易额约为21亿美元,已恢复至疫情前水平。从长远来看,旅游业发展前景乐观、酒店经营收入预期良好以及相较于其他资产类别更高的潜在投资回报率,将继续驱使投资者涉足酒店资产领域。

资料来源:迈点研究院

3.品牌扩张趋势

第一,疫情常态化将为酒店业发展的基本背景。2022年第一季度国内疫情再次出现多点散发局部爆发的情况,仅3月,全国累计报告本土感染者超10万例,波及29个省,各地政府不得不再次收紧疫情防控政策限制人员出行。国内酒店集团业务主要由境内游及境内商务活动驱动,受本轮疫情影响,国内酒店业迎来“倒春寒”。如疫情无好转,国内酒店业发展必定受限。在此背景下,酒店品牌扩张在疫情下负重前行。

第二,城市更新和乡村振兴催生品牌需求。近些年来城市更新给酒店投资提供了新的机遇,无论是换牌还是成为城市地标,均焕发对高端品牌新一轮的需求。如雅高集团与金辉集团将于上海北外滩共同打造全新的索菲特旗舰酒店。另外,在乡村振兴的大背景下,酒旅产业以乡村野奢风格业态为核心,催生度假酒店等的品牌需求。在此过程中,采取多元化、新业态开发等措施降低风险,抓住政策时机获取较低成本融资,提供未来发展动力。

第三,酒店业结构性供需矛盾需破局。近年来,我国住宿业客房出租率都在50%以下,远低于行业正常标准(国际上认为68%为供给平衡线),应该说酒店业正面临着供过于求的市场状态,酒店业目前功能属性与市场产品吻合度存在明显矛盾,消费者多元化诉求与酒店总量供过于求,而形态业态相对单一产生了明显错配。因此,通过破产、整合、自救或者重新对产品进行定义,是酒店业结构性破局的发展机会。

上文为《中国旅游住宿业品牌发展报告(2021~2022)》节选内容,在对上述内容进行分析的同时,也期待和行业一起寻求更多关于品牌发展趋势的线索答案,更多内容请关注新力士。